カイプロの西川です。月6,000THBで会計士・弁護士・社労士などの日本人専門家にいつでも気軽に相談できる顧問サービス「カイプロ」を運営しています。(詳細はこちら)

(カイプロ専門家メンバーへの各種専門サービスのご依頼はこちら)

2020年はCOVID-19流行に伴う景気後退により多くの企業様で減益となるかと思います。

そのような中でも会社の利益を守っていくために、実態のビジネスは変えずに「決算処理を適正化」するのみで利益を捻出する方法をお伝えいたします。

今回は「繰延税金資産の計上」になります。

本手法を用いると、状況次第で非常に大きな利益改善が見込めます。

決算処理が適当でないために利益が少なく見えてしまい、親会社様などからの評価が下がるようなことがあれば、それは勿体ないことです。

本日ご紹介する方法が、貴社実態を正確に表現する一助となれば幸いです。

なお、粉飾・利益操作といった類ではなく、あくまで決算処理を「適正化」することによる利益捻出法となります。

※粉飾・利益操作は犯罪です。絶対になさらないでください。

※本手法は、実態ビジネスは変わらず、あくまで会計上の話であり、利益低迷への対策としての優先度は落ちます。最優先は実態ビジネスの状況改善、特にキャッシュフローの改善となります。あくまで、親会社様説明などへの対策としてご活用ください。

繰延税金資産とは

新聞などで、「繰延税金資産」というワードを聞いた方も多いのではないでしょうか?

まずは、「繰延税金資産」とは何かを解説します。

繰延税金資産とは、「税務上は一度否認されたが、後で認められる費用」などについて、「将来の税金を減らすことができる分を資産として計上したもの」です。

まだピンとこないと思いますので、具体例で説明します。

例)退職給付引当金

- 退職給付引当金は計上時は否認される

- しかし、従業員の定年時(=実際の支払時)に、税務上の費用として認められる

この結果、以下のことが起こります。

- 会計上は先に費用計上される

- 税務上は後で認められる⇒その際、税金が減る

税務上、支払時に費用が認められると、その年の税金が減ります。

この「税金を減らす効果」の部分を資産計上(=利益計上)して良いですよというのが、「繰延税金資産」です。

以上が、ざっくりとしたイメージになります。

繰延税金資産は難しいトピックなのですが、「将来税金を減らすことができる分を資産計上(=利益計上)したもの」ということだけ覚えていただければ、とりあえずは大丈夫です。

繰延税金資産による利益捻出

タイでは、この繰延税金資産を計上していないケースが散見されます。

繰延税金資産は、本来は計上をすべき(利益計上すべき)ものですが、内容が難しいため、金額影響が小さい場合には計上しないケースが多いのがタイの実情です。

その場合、今期から繰延税金資産を計上することで利益捻出が可能です。

本来は計上をすべき(利益を計上するべき)もののため、ある程度の金額が見込めるのであれば、計上し、利益を増やしておくべきです。

また、場合によっては、本来の金額よりも大きく利益を計上することも可能です。

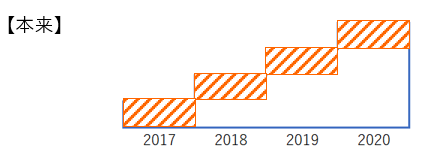

どういうことかと言いますと、本来、繰延税金資産は、引当金などの否認項目が増える都度、毎年計上していきます。

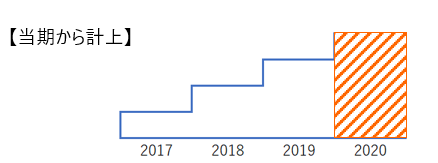

しかし、当期から計上を開始した場合、(監査法人がOKすれば)過去の分も含めて全額当期に計上することで、過去からの累積の全額を当期の利益にできます。

例えば、本来は過去4年に分けて利益計上すべきところを、4年分の累積額を当期に一括して利益計上することが可能です。

ただし、会計上正しいのは本来のやり方のため、影響が大きすぎない場合であって、監査法人に認められた場合に、当期のみで一括計上が可能です。

利益計上額をざっくり計算する方法

繰延税金資産を今期から計上するのは、計上方法の変更となるため、監査法人との合意が必要です。

合意にも手間がかかりますし、認められない可能性もあります。

そこで、「手間に見合うメリットがあるか」を、ざっくりと計算し確認することをお勧めします。

結論としては、「引当金残高+繰越欠損金残高」×タイ法人税率20%が、ざっくりとした資産計上額(=利益計上)となります。

以下、項目別に解説いたします。

引当金

引当金について、本来は「引当が増えた分」に対して毎年都度、繰延税金資産を計上しますが、繰延税金資産を当期から計上する場合、(監査法人がOKすれば)「引当金の残高全体」に対して資産計上できます。

例えば、以下のような各種引当金について、「合計額×税率20%」の資産計上(=利益計上)が可能です。

- 貸倒引当金

- 滞留在庫引当金

- 賞与引当金

- 返品補償引当金

- 退職給付引当金 など

例えば上記の引当金の合計が500万THBあれば、500万×20%の100万THBを利益計上できることになります。

繰越欠損金

タイでは、損失の5年間繰越が認められています(5年後までに発生する利益と相殺可、その分は税金支払不要)。

つまり、赤字は、将来の税金を減らすことができるため、その分を資産計上できます。

計算例)過去4年、赤字が毎期100万THB、合計400万THBの場合

- 繰越欠損金合計400万THB×法人税率20% = 80万THB

- ⇒資産計上(利益計上)

つまり、未使用の繰越欠損金が400万THBあれば、80万THBの利益を計上できることになります。

以上、「引当金」「繰越欠損金」が主な項目ですが、結論としては、

「引当金残高+繰越欠損金残高」×タイ法人税率20%

の計算結果がざっくりとした利益計上額となります。

留意点

以下、留意点を記載いたします。

営業利益には影響しない

繰延税金資産の計上による利益は、「税金費用が減る」扱いとなるため、純利益にのみ影響します。

つまり、営業利益には影響しないため、営業利益で業績評価を行う企業グループでは意味がないことなります。

将来の利益がない場合は計上が認められない

※この項目は少々専門的のため、読み飛ばしていただいても構いません。

繰延税金資産は「将来の税金を減らす権利」を資産計上したものです。

つまり、将来赤字予測であり、そもそも税金が発生しない場合には、繰延税金資産は計上できないルールになっています。

事例)

- 退職給付引当金:支払いが生じるのが遠い将来になるため、直近が赤字としても、その頃には利益体質になっているだろうということで、計上が認められる場合が多い。

- 繰越欠損金:例えば来年期限切れ予定で、かつ、来期は赤字予測の場合、通常は計上が認められない。

※ただし、タイの監査ではあまり深く突っ込まれない場合が多い

計上が認められない、または過去決算の修正となる場合がある

前述の通り、繰延税金資産を今期から計上するのは計上方法の変更となるため、監査法人との合意が必要です。

変更したい理由の伝え方としては、例えば、「これまで金額が小さかったので計上していなかったが、影響が大きくなってきたため、より適切な決算をするために今期から計上したい」といったものが考えられます。

しかし、監査チームによっては、利益操作と判断し、計上が認められない可能性もあります。

また、計上自体を認められても、影響が大きいと判断されれば、当期一括計上ではなく、「過去決算の修正」の扱いとなる場合もあります。この場合、本来の方法である「当期に発生した部分のみの利益計上」となります。

例)過去4年、毎期100万THBの赤字が継続している場合

①当期に過去からの累積を一括計上:400万×20%=80万の利益計上

②過去3年は過去決算を修正:100万THB×20%=20万の利益計上

※この場合、当期発生した対象金額がマイナス(ざっくりですが、引当金および繰越欠損金の残高が当期に減少)の場合には、逆に損が計上される(利益が減る)ので注意が必要。

※ただし、日本で連結決算をしている場合、過去の決算の訂正は相当な大事でない限りしないため、親会社側で全額を当期の利益に修正しなおす場合が多い。

まとめ

いかがでしたでしょうか?以下まとめを記載いたします。

- 繰延税金資産とは、「将来の税金を減らすことができる分を資産として計上したもの」

- 計上時に利益が計上される。純利益は増えるが、営業利益には影響しない。

- 繰延税金資産の計上を今期から開始することで、過去からの累積全額を利益計上することが可能。

- ざっくり計算としては、「引当金残高+繰越欠損金残高」×タイの法人税率20%

- ただし、監査法人との合意が前提となる。合意できない場合、「過去決算の修正」の扱いとなり、対象金額(主に、引当金残高+繰越欠損金残高)が当期に増えた(減った)分のみを当期の利益(損失)へ計上するか、あるいは計上自体が認められない可能性もある。

- また、恒常的に赤字体質の場合などでも、計上が認められない場合がある。

以上となります。

ー カイプロ専門家メンバーへの各種専門サービスのご依頼はこちら ー

タイ|会計・税務・労務サービス

カイプロでは、月6,000THBで会計士・弁護士・社労士など複数の専門家に相談可能な顧問サービス「カイプロ」を提供しています。(詳細はこちら)

本記事のようなタイでの会計実務に関するご相談も、疑問が生じる都度、日本人専門家へ直ぐにご相談いただけます。

海外ビジネス現場ではリソースが限られています。

支援部隊が揃っている日本と異なり、何でも自分でやらなければなりません。

そんな時、ぜひ我々専門家を頼っていただきたいと思っています。

調べものの時間が削減できれば限られた時間を有効活用いただけます。また、専門家の見解を元により安全に事業を進めていただけます。

タイでの会計税務、労務、法務のルール・実務に関し、

- タイ人スタッフからの報告の妥当性を確認したい

- トラブルが発生したのでやるべき初期対応について意見を聞きたい

- 判断が必要なケースで他の日系企業で一般的にどのように進めているか知りたい

こうしたケースで、厳選された日本人専門家へ低価格で気軽にご相談いただけます。

この価格で複数の日本人専門家に相談できるサービスは当地では他にありません。

ご興味のある方は下記リンク先のサービス詳細ページから、または当サイトのお問合せフォームからご連絡をいただけますと幸いです。

月6,000THBで会計士・弁護士・社労士などの日本人専門家にいつでも気軽に相談できる顧問サービス「カイプロ」の詳細ページはこちら

ー カイプロ専門家メンバーへの各種専門サービスのご依頼はこちら ー

タイ|会計・税務・労務サービス